Tu sei qui

Le imprese agricole e il mercato del credito nelle Marche

Università Politecnica delle Marche & Mo.Fi.R.

Agrimarcheuropa, n. 7, Giugno, 2015

Il presente articolo si pone l’obiettivo di fornire uno sguardo di insieme sulla situazione del mercato del credito nelle Marche, evidenziandone in particolare le caratteristiche principali in relazione all’attività delle imprese del settore primario. Dopo una breve introduzione sullo scenario economico marchigiano attuale e sullo stato del settore agricolo, viene offerta un’analisi dettagliata dell’operatività del mercato del credito locale, in termini di domanda da parte delle imprese, di offerta da parte del sistema bancario e di qualità del credito esistente. L’ultima parte dell’articolo si focalizza sui finanziamenti a lungo termine concessi alle imprese agricole a livello regionale, sul loro andamento negli ultimi anni e sulle principali destinazioni d’uso. In chiusura, si riportano alcune considerazioni in merito alle prospettive future del mercato del credito in regione e alle possibili linee di intervento per migliorare l’accesso al credito da parte delle imprese.

Il quadro economico regionale e la situazione del settore agricolo

La situazione attuale dell’economia marchigiana riflette le tendenze che si osservano a livello nazionale, sebbene le conseguenze della prolungata crisi economica che ha avuto luogo dal 2008 in poi abbiano colpito l’economia regionale più di quella italiana. Nonostante alcuni timidi segnali di ripresa, il quadro macroeconomico risulta ancora molto fragile. Come mostrano i più recenti dati disponibili su base regionale, la flessione nel valore assoluto e pro capite del PIL nel 2012 si attesta ad oltre i 3 punti percentuali rispetto all’anno precedente (Banca d’Italia, 2014a). L’unico settore a mostrare un andamento in netta controtendenza rispetto all’anno precedente è quello agricolo, con una variazione positiva del valore aggiunto prodotto pari al 7,2%.

Anche la dimensione media dell’impresa agricola marchigiana è cresciuta, sebbene lievemente, nell’ultimo decennio (2,9 addetti nel 2011 contro 2,5 addetti nel 2001 (1)), al contrario di quanto successo su scala nazionale. Nel confronto europeo, le Marche registrano nel 2011 il 3,6% del totale degli addetti impiegati in agricoltura, contro un dato medio dell’1,3% nelle altre regioni europee (Banca d’Italia, 2014a). La quota degli investimenti fissi lordi destinati al settore agricolo sul totale regionale ha mostrato nel 2011 un calo pronunciato quasi quanto quello registrato in precedenza nel 2007 (Istat, 2013). Il dato per le Marche sembra dunque riflettere la progressiva e costante tendenza ad un ridimensionamento del settore primario che si osserva a livello nazionale a fronte della crescita del settore dei servizi. Rispetto agli altri settori produttivi tradizionali, però, ed in particolare rispetto all’industria manifatturiera e al settore delle costruzioni, il calo degli investimenti fissi lordi regionali effettuati nel settore agricolo è stato contenuto: la quota sul totale regionale è passata dal 3,7% nel 2000 al 3,1% nel 2011, con una flessione del 16%, rispetto ad una flessione del 22% e del 46% fatte registrare rispettivamente nell’industria manifatturiera e nelle costruzioni (2).

Il mercato del credito

A livello regionale, il mercato del credito registra livelli di attività ben lontani dalla fase precedente alla crisi. I dati relativi agli ultimi anni mostrano una continua tendenza alla contrazione dei prestiti bancari erogati ai soggetti residenti all’interno della regione. A giugno 2014, si registrava una diminuzione dei prestiti alle imprese pari al 2,9% rispetto a giugno 2013 (Banca d’Italia, 2014b). Tale flessione ha interessato tutte le classi dimensionali di impresa, risultando tuttavia meno marcata per le aziende medio-grandi (-2,8%) rispetto a quelle di piccole dimensioni (-3,2%), classe dimensionale in cui, come visto sopra, si concentra la quasi totalità delle aziende agricole marchigiane. Per il settore agricolo, la flessione su base annuale a giugno 2014 era pari allo 0,8%.

L’andamento negativo della dinamica dei prestiti bancari a livello regionale deriva da fattori che caratterizzano il mercato del credito sia dal lato della domanda da parte delle imprese, sia dal lato dell’offerta da parte degli intermediari finanziari.

Dal lato della domanda, la debolezza dell’attività economica e la connessa situazione di difficoltà di molte imprese fanno sì che il fabbisogno di risorse finanziarie espresso da queste ultime sia legato, in primo luogo, a necessità di ristrutturazione e consolidamento di posizioni debitorie e, in secondo luogo, alla disponibilità di capitale circolante, ovverosia a esigenze di liquidità. La domanda di credito volta a finanziare nuovi investimenti, invece, ha continuato a mostrare una marcata tendenza negativa anche nel corso del 2014, a testimonianza di una certa difficoltà da parte delle imprese marchigiane a investire in attività di ammodernamento della propria struttura produttiva, o in ricerca e sviluppo. Dal lato dell’offerta, le imprese più penalizzate risultano essere le imprese di grande dimensione e, a livello settoriale, quelle appartenenti al settore dell’edilizia.

L’irrigidimento dell’offerta del credito da parte del settore bancario si è manifestato in particolare attraverso un aumento dei tassi di interesse medi sui prestiti concessi, in particolare su quelli considerati più rischiosi, e un aumento delle garanzie richieste alle imprese per tutelarsi dal rischio creditizio.

Per le imprese marchigiane il grado di copertura, ovvero il rapporto tra il valore delle garanzie richieste dalle banche e il totale dei prestiti erogati è salito dal 61 al 67% tra il periodo precedente all’inizio della crisi e il 2013 (Banca d’Italia, 2014a). Rispetto alla media italiana, il grado di copertura risulta maggiore in tutti i settori produttivi (+8% rispetto alla media nazionale). Nelle Marche, le garanzie personali, ossia gli impegni presi da soggetti terzi relativi al rimborso di un debito in caso di inadempimento del debitore principale, coprono circa il 45% dei prestiti, mentre le garanzie reali, ovvero l’iscrizione ipotecaria o il pegno, circa il 40%. Il valore delle garanzie rilasciate alle imprese dai consorzi di garanzia fidi a livello regionale è cresciuto nel 2013 dello 0.8% dopo una pesante flessione registrata nel 2012 (-6.5%).

La qualità del credito concesso dal settore bancario alle imprese marchigiane, misurata attraverso l’indice di deterioramento netto, ossia il saldo tra i miglioramenti e i peggioramenti dei crediti alle imprese (3), ha mostrato di recente un trend decisamente negativo; se fino al 2011 il dato regionale era in linea con quello registrato a livello nazionale, negli ultimi anni la qualità del credito locale ha subito un marcato peggioramento, da imputarsi principalmente al settore edile.

Secondo le stime della Banca d’Italia, l’indice di deterioramento netto è pari a -14% per le Marche nel 2013, contro un dato medio nazionale di -8,7%. Il deterioramento è stato più accentuato per le imprese con oltre 20 addetti rispetto alle piccole e medie imprese tra le quali rientrano, come visto in precedenza, molte delle imprese agricole locali.

Se consideriamo i finanziamenti alle imprese, la quota dei prestiti entrati in sofferenza nel 2013 era pari al 9%, oltre il doppio rispetto al 2012 (4,3%). Sebbene il 2014 ha offerto timidi segnali di miglioramento, con un tasso di ingresso in sofferenza pari all’8,4% a giugno 2014, e una quota del 16.5% di prestiti con temporanee difficoltà di rimborso sul totale dei prestiti alle imprese, il quadro marchigiano rimane comunque peggiore rispetto a quello nazionale (Banca d’Italia, 2014b).

I finanziamenti di medio-lungo periodo al settore agricolo marchigiano

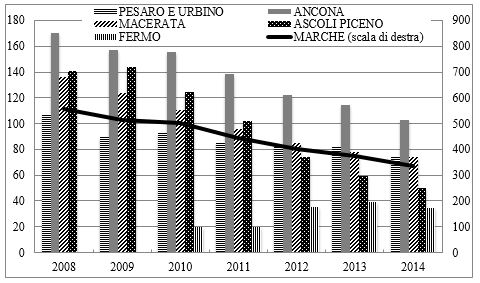

Le consistenze dei finanziamenti a medio-lungo termine al settore primario hanno subito un calo costante e molto significativo negli ultimi anni. Tra la fine del 2008 e la fine del 2014, lo stock dei finanziamenti regionali agli investimenti agricoli è sceso del 40%, passando da 555 a 337 milioni di euro (4). La flessione ha interessato di fatto tutte le province marchigiane, con livelli meno accentuati nella provincia di Fermo (Figura 1).

Figura 1 - Finanziamenti oltre il breve termine al settore agricolo nelle Marche (consistenze a fine anno, milioni di euro)

Fonte: elaborazione dell’autore su dati Banca d’Italia

Il calo è stato particolarmente accentuato per lo stock di investimenti a tasso agevolato, diminuiti nello stesso periodo del 65%, contro una flessione del 35% nelle consistenze dei finanziamenti a tasso ordinario.

Per quanto riguarda la destinazione d’uso, il credito in essere alla fine del 2014 era distribuito pressoché in ugual misura tra costruzione di fabbricati rurali, acquisto di macchine, attrezzature, mezzi di trasporto, prodotti vari rurali e acquisto di immobili rurali, a differenza di quanto avviene su scala nazionale, dove il peso dell’acquisto di immobili è di gran lunga inferiore.

Le erogazioni di nuovi finanziamenti hanno registrato un lieve aumento nel corso del 2014 (+3%) dopo anni di pesanti variazioni negative, del 30% in media, a partire dal 2011 in poi. E’ interessante notare come quasi i due terzi dei nuovi finanziamenti erogati nel 2014 siano destinati all’acquisto di macchinari e attrezzature, contro appena il 13% utilizzato per l’acquisto di immobili.

Negli ultimi anni la crisi dei debiti sovrani, la prolungata recessione e le difficoltà di ripresa dell’economia reale hanno giocato un ruolo chiave nel calo del credito concesso al settore privato da parte del sistema bancario italiano, e regionale, e quindi anche delle erogazioni di finanziamenti alle imprese agricole. A sua volta, il calo delle erogazioni ha contribuito in maniera decisiva ad accelerare la naturale diminuzione dello stock di finanziamenti dovuta agli ammortamenti.

Conclusioni

La situazione del mercato del credito locale, non diversamente da quello nazionale, appare ancora lontana dai livelli di attività del periodo precedente alla recente crisi economica, sia per le difficoltà proprie del sistema finanziario, sia per la recessione che ha coinvolto pesantemente il settore reale.

La struttura finanziaria regionale, per continuare a svolgere il suo ruolo di sostegno all’economia del territorio, ed in particolare al settore produttivo, deve avere come attori principali non solo le banche, ma anche i consorzi di garanzia e le società di investimento.

Le banche sono chiamate a migliorare la propria solidità patrimoniale, le capacità di valutare il merito di credito e i rischi connessi ai prestiti da concedere. I consorzi di garanzia devono continuare a svolgere un importante ruolo complementare rispetto al sistema bancario offrendo garanzie a supporto dei prestiti; tale ruolo risulta fondamentale per un tessuto produttivo di piccole e medie imprese e, tra queste, di imprese agricole. I progetti di investimento, in particolare quelli delle imprese più innovative, trarrebbero benefici dallo sviluppo di strumenti finanziari alternativi, quali ad esempio società di investimento, venture capitalist, fondi chiusi di investimento, crowdfunding.

Per le imprese del settore agricolo, che potrebbero riscontrare per la natura stessa della loro attività maggiori difficoltà nell’accesso a questo tipo di canali, rimane essenziale il ruolo svolto dai finanziamenti europei e dalla nuova fase di programmazione 2014-2020. Rispetto alle tradizionali sovvenzioni a fondo perduto, l’obiettivo è il rilancio di strumenti finanziari quali ad esempio il fondo di credito o il fondo di garanzia, in modo tale che la provvista pubblica sia di supporto alle imprese agricole nell’accesso a finanziamenti da parte del settore bancario.

Note

(1) I dati fanno riferimento alle due più recenti edizioni del Censimento Generale dell’Agricoltura.

(2) Si vedano a riguardo i dati Istat disponibili all’indirizzo [link].

(3) L’indice di deterioramento netto è calcolato come il saldo tra la quota di finanziamenti la cui qualità è migliorata nei 12 mesi precedenti e la quota dei crediti che hanno registrato un peggioramento espresso come percentuale dei prestiti di inizio periodo.

(4) I dati sui finanziamenti oltre il breve termine all’agricoltura (consistenze ed erogazioni) sono disponibili sul sito della Banca d’Italia all’indirizzo [link].

Riferimenti bibliografici

Banca d’Italia (2014a), Economie regionali. L’economia delle Marche nell’anno 2013. Banca d’Italia, Roma.

Banca d’Italia (2014b), Economie regionali. L’economia delle Marche – Aggiornamento congiunturale. Numero 33. Banca d’Italia, Roma.

Istat (2013), Conti economici nazionali e territoriali. Edizione Novembre 2013. Istat, Roma.