Tu sei qui

Strumenti finanziari per l’accesso al credito delle imprese agricole: le opportunità offerte dai Fondi Strutturali e di Investimento Europeo 2014-2020

ISMEA

Agrimarcheuropa, n. 7, Giugno, 2015

Gli strumenti finanziari nel quadro comunitario

Gli strumenti finanziari nel quadro comunitario

In vista della nuova programmazione 2014-2020 dei Fondi Strutturali e di Investimento Europeo (FSIE), il Consiglio europeo dell’ottobre 2013 ha posto come obiettivo, rispetto al periodo 2007-2013, un aumento significativo per tutti i Paesi e il raddoppio della quantità di sostegno alle piccole e medie imprese erogato tramite Strumenti Finanziari (SF). L’esigenza emersa nella nuova programmazione, che riguarda anche i programmi di sviluppo rurale finanziati dal Fondo europeo dello sviluppo rurale (FEASR), trova la sua base giuridica nel regolamento n. 1303/2013 del Parlamento europeo e del Consiglio (articoli 37-46).

La centralità degli SF nelle politiche dell’Unione è stata ulteriormente rafforzata con l’adozione del cosiddetto “Piano Junker”, nell’ambito del quale, oltre all’istituzione del nuovo Fondo europeo per gli investimenti strategici (FEIS), è prevista la massimizzazione dell’effetto dei fondi SIE 2014-2020, tramite il rafforzamento degli interventi attuati mediante prestiti, capitale di rischio e garanzie rispetto alle tradizionali sovvenzioni.

Il Piano prevede inoltre il rafforzamento dell’assistenza tecnica, di concerto con la BEI e i principali attori nazionali e regionali, al fine di realizzare un “polo di consulenza sugli investimenti”. In questo polo di consulenza sarà inclusa una piattaforma di assistenza tecnica per l’utilizzo di strumenti finanziari nell’ambito dei fondi SIE denominata “Compass”.

La Commissione europea si è fatta carico di questi obiettivi predisponendo delle apposite linee guida per le Autorità di gestione (AdG) dei programmi (European Commission, 2014). Per la Commissione gli SF rappresentano un metodo di erogazione dell’aiuto al beneficiario più efficiente delle tradizionali sovvenzioni a fondo perduto, in quanto assicurano:

- una leva finanziaria che consente di accrescere l’impatto dei programmi: la possibilità di attivare un numero maggiore di interventi a parità di risorse finanziarie impegnate;

- maggiore efficienza dell’intervento derivante dalla natura rotativa degli SF: una parte delle risorse può essere riutilizzata durante e dopo il termine della programmazione;

- migliore qualità dei progetti in quanto l’investimento deve essere ripagato dalle risorse generate: necessità di una maggiore disciplina finanziaria dell’impresa, che attiverà solo iniziative sostenibili anche da un punto di vista economico e finanziario;

- un accesso ad un più ampio spettro di strumenti di intervento, sia per le amministrazioni che per i beneficiari: le situazioni ed i fabbisogni di partenza delle imprese in termini finanziari possono presentarsi in maniera differenziata e quindi richiedere soluzioni articolate;

- riduzione della dipendenza del settore dagli aiuti a fondo perduto: occorre evitare iniziative volte principalmente all’acquisizione dell’aiuto in conto capitale che spesso vedono messa in secondo piano la bontà dell’investimento e la sua sostenibilità nel medio-lungo periodo;

- attrazione di risorse private a beneficio degli obiettivi dei programmi: di norma gli strumenti finanziari sono attuati in sinergia con prodotti finanziari offerti da privati, ad esempio prestiti bancari, consentendo un afflusso di capitali privati nelle aree rurali.

Strumenti finanziari e valutazione ex ante

Per l’utilizzo di SF nei programmi è necessaria una valutazione ex-ante da effettuare a livello dello specifico strumento finanziario, che deve dimostrare l’esistenza di elementi oggettivi che ne dimostrino la reale utilità, quali l’esistenza di un gap nel mercato dei capitali di riferimento e l’esistenza di un valore aggiunto che gli strumenti finanziari possono apportare al programma rispetto a modalità alternative di attuazione. La Rete Rurale Nazionale ha avviato un’azione per la realizzazione di una valutazione ex ante a livello nazionale, come strumento di supporto alle AdG nella redazione delle specifiche valutazioni regionali. È stato pubblicato un primo report (Mipaaf, 2014), contenente i primi risultati parziali della valutazione sulla situazione di contesto e sul gap di mercato rilevabile per l’agricoltura. I principali risultati emersi evidenziano che le debolezze strutturali del settore agricolo italiano (quali la polverizzazione delle imprese, l'età avanzata dei conduttori, la frammentazione e l'inefficienza della filiera, ecc.) si associano ad un rilevante gap tra domanda e offerta di credito per gli operatori agricoli. In particolare, un’analisi condotta sulla base di un modello econometrico dimostra che la forte contrazione del credito a medio-lungo termine per il settore agricolo registratosi negli ultimi anni è realmente dovuto ad una restrizione dell’offerta (Tabella 1). A conferma dell’esistenza di un reale credit crunch, è stato dimostrato che la restrizione dell’offerta di credito non appare giustificata da un generale peggioramento del merito creditizio delle imprese. Infatti, nello stesso periodo, secondo un’analisi condotta su dati FADN, il merito creditizio delle imprese agricole non mostra un rilevante peggioramento.

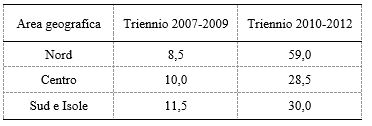

Tabella 1 - Media annua credit crunch in milioni di euro

Fonte: Mipaaf, 2014

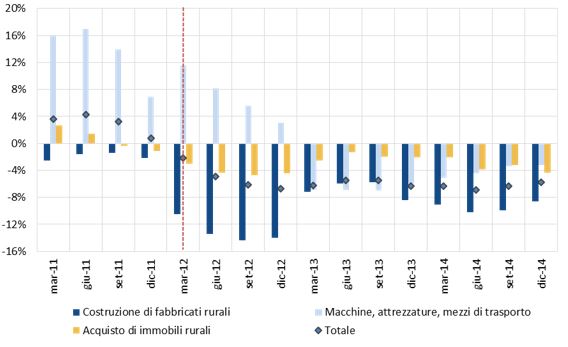

Il perdurare delle difficoltà di accesso al credito del settore agricolo è confermato dall’analisi dell’evoluzione dei prestiti di medio e lungo termine. In questo caso, le consistenze bancarie destinate al settore primario, nella seconda metà del 2011, hanno mostrato un rallentamento della crescita che poi è divenuta negativa a partire dal 2012 (Figura 1).

Figura 1 – Finanziamenti oltre il breve termine all’agricoltura, per destinazione di investimento (variazioni % delle consistenze sui 12 mesi)

Fonte: elaborazioni ISMEA su dati Banca d’Italia

Gli strumenti nazionali per l’accesso al credito

La Conferenza Stato-Regioni del 18 dicembre 2014 (atto n. 181/CSR) ha approvato uno schema di accordo-tipo ai sensi dell’art. 15 della legge n. 241/90 tra il Ministero delle Politiche Agricole Alimentari e Forestali, le Regioni e l'Istituto di Servizi per il Mercato Agricolo Alimentare (ISMEA), che consente alle Regioni di avvalersi degli strumenti finanziari disponibili a livello nazionale anche nei programmi di sviluppo rurale. Gli strumenti interessati sono il Fondo di garanzia di cui all’articolo 17 e il Fondo credito di cui all’articolo 17, comma 4, del decreto legislativo 102/2004.

Si tratta di due strumenti classici, ampiamente utilizzati per le politiche pubbliche a sostegno del mercato dei capitali, anche nell’ambito delle politiche dell’Unione europea a sostegno delle imprese e degli investimenti, che appaiono idonei a rispondere alle criticità che caratterizzano il mercato del credito bancario per le imprese agricole.

Considerato l’elevato livello di sofferenze sui crediti, l’avversione al rischio delle banche può essere considerata al momento il principale ostacolo alla ripresa delle erogazioni e al superamento del credit crunch rilevato. In questo senso, il fondo di garanzia può fornire un contributo importante alla ripresa delle erogazioni.

La garanzia riduce per la banca la rischiosità del prestito, determinando un beneficio in termini di assorbimento di capitale. In particolare, nel caso di fondi che possono godere della garanzia di ultima istanza dello Stato, come avviene per il fondo di garanzia nazionale, le banche possono applicare una “ponderazione zero” all’assorbimento di capitale a copertura del rischio di perdite. L’utilizzo del Fondo di credito nazionale potrebbe fornire un contributo ulteriore, in particolare grazie alla struttura in risk sharing pubblico-privato che lo caratterizza. Il fondo è in grado di fornire infatti un duplice sostegno alle nuove erogazioni, favorendo la liquidità e riducendo il rischio di credito, in quanto, i rischi gravanti sulla quota pubblica di ciascuna operazione rimangono a carico del fondo.

Il funzionamento del Fondo di garanzia e del Fondo credito nel PSR

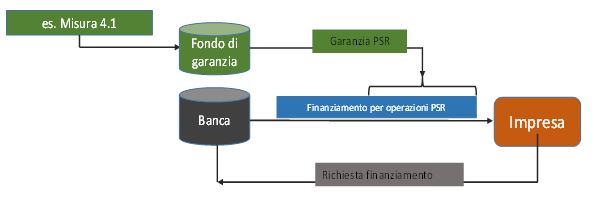

Il Fondo di garanzia è costituito tramite il versamento di una quota del budget di una misura PSR, finalizzata al rilascio di garanzie su finanziamenti bancari (liberamente reperiti dall’impresa presso le banche), per operazioni ammissibili alla misura da cui le risorse provengono (Figura 2).

La garanzia copre fino al 70% (80% per i giovani) del prestito. Per il finanziamento, l’impresa si rivolge direttamente alla banca, che provvede successivamente ad inviare la richiesta al garante, corredata delle informazioni necessarie alla valutazione della stessa.

Figura 2 – Fondo di garanzia nel PSR

Fonte: ISMEA

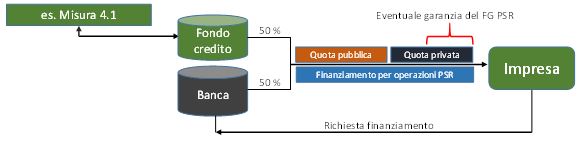

Il Fondo di credito è costituito tramite il versamento di una quota del budget di una misura PSR, finalizzata al rilascio di prestiti agevolati alle imprese, per operazioni ammissibili alla misura da cui le risorse provengono (Figura 3).

A valere su tali risorse, il gestore del fondo rilascia finanziamenti agevolati in risk sharing con le banche. Ciascun finanziamento è rilasciato utilizzando, per il 50% le risorse PSR (a tasso agevolato o tasso 0), per il restante 50% risorse bancarie (a tasso ordinario).

Per ciascuna operazione, l’agevolazione in termini di ESL concessa al beneficiario è calcolata in conformità con la Comunicazione della Commissione (2008/C 14/02) relativa alla revisione del metodo di fissazione dei tassi di riferimento e di attualizzazione.

Per il finanziamento, l’impresa si rivolge direttamente alla banca, che provvede successivamente a richiedere la provvista pubblica al gestore del fondo (l’ammissibilità dell’operazione alla misura deve comunque essere verificata dalla Regione). La quota privata del finanziamento può essere coperta in parte dalla garanzia del fondo di garanzia PSR.

Figura 3 – Fondo credito nel PSR

Fonte: ISMEA

Riferimenti bibliografici

European Commission (2014), Financial instruments in ESIF programmes 2014-2020. A short reference guide for Managing Authorities, Ref. Ares(2014)2195942 - 02/07/2014. Disponibile al seguente [link].

Mipaaf (2014), Strumenti finanziari nello sviluppo rurale 2014-2020. Risultati parziali della valutazione ex ante nazionale. Documento di supporto per la redazione della valutazione ex ante degli Strumenti finanziari inclusi nei PSR 2014-2020, ai sensi del regolamento UE n. 1303/2013, articolo 37, Settembre 2014. Disponibile al seguente [link].